traducido por Martin Ant - hispanismo.org

Tal y como intenté mostrar en mi reciente entrada en el blog sobre “Crédito Social y Usura”, la afirmación de que la usura, definida como el acto de cargar interés sobre préstamos, constituye EL problema, y de que el Crédito Social no consiste en nada más que en “dinero libre-de-usura”, todo ello constituye una seria, aunque demasiado generalizada, tergiversación acerca del diagnóstico y las propuestas correctivas del Crédito Social.

Desgraciadamente, algunas gentes, tras aprender que los bancos crean el dinero que prestan a partir de la nada, nunca se recobran de su shock inicial como para poder mirar un poco más profundo.

Ciertamente es verdad que, bajo el sistema actual, los bancos no son del todo francos –como deberían serlo– acerca de sus actividades creadoras de dinero. Siempre que tomamos un préstamo, por ejemplo, no se nos proporciona la oportunidad de dar nuestro consentimiento de manera informada. Ninguno firma un formulario de liberación de responsabilidad en el que se diga: “¿Entiende usted claramente que el dinero que se le está prestando es creado a partir de la nada por el banco y que no consiste en dólares duramente ganados que están siendo tomados prestados de algún otro depositante (el cual deberá prescindir de ellos por todo el tiempo en que permanezcan en calidad de préstamo)?”

También es verdad que, – en parte con motivo de esa cortina de humo de que los bancos están prestando el dinero duramente ganado de otras gentes –, las cargas que los bancos imponen bajo el actual sistema pueden ser, y a menudo lo son, onerosas, excesivas, y/o explotadoras por una razón u otra.

Pero estos aspectos negativos del actual sistema financiero son síntomas o consecuencias de un problema más fundamental, en lugar de constituir, en sí mismos, el núcleo del mal.

La raíz del problema económico no ha de encontrarse en el mero hecho de que los bancos privados creen la mayor parte del suministro de dinero ex nihilo, ni en el mero hecho de que ellos procedan a continuación a cargar interés sobre los dineros que ellos prestan. La raíz del problema económico tiene que ver más bien con la política. El sistema financiero sirve a una política equivocada. En lugar de facilitar en la mayor medida posible la eficiente distribución de esos bienes y servicios que la gente pueda usar con provecho para ella misma, el sistema financiero convencional se dedica a centralizar la riqueza, el poder, y los privilegios en manos de aquéllos que han adquirido el control monopolista sobre el crédito financiero. La política que hoy en día hacen los bancos privados consiste en una política en beneficio de sus propios intereses, en lugar de lo que podría denominarse política de bien común: aquella política que serviría a los mejores intereses de cada ciudadano. [1]

Es crucial para la gente que entienda que, al margen de toda cuestión de especulaciones o explotaciones de parte de los bancos, el sistema financiero no refleja adecuadamente la realidad. Como resultado de las convenciones existentes sobre la práctica bancaria y la contabilidad de costes, no hay suficiente crédito para el productor para poder catalizar la producción de todos los bienes y servicios que la gente pueda usar con provecho para ella misma, y no hay suficientes ingresos del consumidor, –liberados en el transcurso de su producción–, como para poder comprar todos los bienes y servicios que llegan al mercado y para liquidar todos sus costes. Esta escasez artificial de crédito en relación con los objetivos determinados de manera independiente por los consumidores constituye EL fallo fundamental del actual sistema. Cf. Crédito Social: una simple (si bien algo larga) explicación.

Por esta razón, el hecho de eliminar tanto la creación privada de crédito como la imposición del interés no garantizarían, por sí mismos, que el sistema financiero operara a pleno servicio en favor del individuo común. En realidad, uno podría imaginar un sistema libre-de-interés en donde la creación de dinero y su emisión, habiendo sido completamente centralizada en manos del Estado, sea usada para imponer una política en todos los campos de la actividad humana (económica, política, y cultural) para el beneficio de una oligarquía dominante. Un sistema financiero como ése sería aún más despótico y tiránico que el que ahora hay. Si de verdad deseamos no caer dentro del fuego, después de haber pasado muchos siglos en la freidora, nuestros esfuerzos de reforma monetaria deberían estar más preocupados en conseguir beneficios individuales reales o concretos para todos los ciudadanos del país, en lugar de en hacer daño a la banca privada.

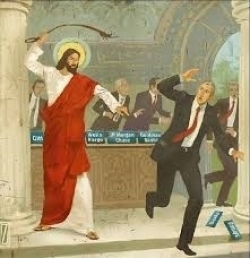

Esto no quiere decir que la usura –más amplia y propiamente definida como “beneficio deshonesto” de cualquier tipo– no sea una característica del sistema actual o que no merezca nuestra preocupación. Toda transferencia ilegítima de riqueza, poder y privilegios desde el consumidor común hacia los propietarios del sistema bancario puede ser clasificada como un tipo de “usura” [2]. Es precisamente la usura entendida de esta forma la que permite y favorece la centralización de los beneficios económicos bajo el actual régimen financiero. La oposición de Douglas a toda forma de transferencia ilegítima, así como a la política antisocial que subyace a ella, está registrada para que todos la vean:

El carácter antisocial de la política financiera imperante:

La finanza tiene el poder de imponer una política sobre el público, aún cuando esa política es demostradamente anti-pública en su carácter. [3]

[Los] bancos se autodefinen como instituciones privadas que administran este crédito colectivo en favor de sus propios fines; y estos fines no son de ninguna de las maneras similares a los fines de la comunidad de los individuos, de quienes dicho crédito toma su origen. [4]

[Nosotros] tenemos que darnos cuenta de que existe, – y está siendo empleado para propósitos antisociales –, un monopolio del suministro de tickets… [5]

El Estado moderno es una compañía de responsabilidad ilimitada, en donde los ciudadanos son los trabajadores y los garantes, y el sistema financiero el beneficiario. [6]

La transferencia ilegítima de poder adquisitivo

Tal y como está la situación al presente, el banquero se encuentra en una posición única. Él es probablemente el único ejemplo conocido de posibilidad de prestar algo sin tener que ceder algo, y hacer un beneficio sobre esa transacción, obteniendo en primera instancia su mercancía gratuitamente. [7]

[La] raíz del mal que nace del sistema se encuentra en el constante robo de poder adquisitivo respecto del individuo en favor del financiero… [8]

La banca, tal y como actualmente es hecha funcionar, constituye:

“el fraude lucrativo más colosal que jamás se haya perpetrado sobre la sociedad.” [9]

[El] poder esencial que los bancos han adquirido es el poder de monetización y desmonetización de la riqueza real. Es decir, el poder de crear órdenes aceptables y aceptadas o demandas sobre el sistema de producción, y de destruirlas al retirarlas; y la esencia de su fraude sobre la civilización no se encuentra en la magnífica técnica del sistema que ellos utilizan [es decir, crear dinero de la nada – O.H.], ni incluso en las cargas que ellos ponen por el uso de este dinero que ellos crean, aún cuando dichas cargas, es decir, sus tipos de interés, puedan en muchos casos ser consideradas exorbitantes.

La esencia de este fraude consiste en la afirmación de que el dinero que ellos crean es su propio dinero; y este fraude no difiere cualitativamente en nada, salvo únicamente en su mucha mayor magnitud, del fraude de la falsificación de dinero. Por instigación del sistema bancario, se imponen bárbaramente penas severas sobre el falsificador de un billete de diez chelines, mientras que se confiere un título de nobleza al falsificador, mediante métodos bancarios, de sumas que llegan hasta cientos de millones. [10]

El sistema bancario… es el núcleo del problema monetario; y cuando yo digo esto, yo particularmente deseo evitar que ustedes cometan el error de asumir que son los beneficios del sistema bancario aquello que yo estoy atacando. Pienso que estos beneficios son exorbitantes, pero son de muy poca importancia en comparación con los efectos desastrosos del sistema mismo que los bancos hacen funcionar. [11]

Sr. Murdoch – “¿Piensa usted ser algo justo que nos metamos dentro de las reservas y beneficios de esos bancos y, en cierto sentido, los confisquemos?”

Mayor Douglas – “No pienso que se trate de una cuestión de confiscación en absoluto. Existe un proverbio español que dice, ‘Quien roba a un ladrón, tiene cien años de perdón’, y yo considero que estos activos no declarados y muchos otros activos son absolutamente injustificables.” [12]

Así pues, antes de que cada una de las fábricas del ejemplo anterior pudiera comenzar a funcionar, tendrían que ser construidas y equipadas con maquinaria. Existen dos métodos mediante los cuales pudo haberse financiado esta operación. El primero es que pudo haberse financiado a partir de los ahorros, que es el método comúnmente sugerido por las autoridades financieras ortodoxas con el que se financia el gasto de capital. Es altamente cuestionable que gran parte de la financiación moderna se haga de esta forma. …

Desde un punto de vista ordinario, la gente que pone el dinero tiene legítimamente derecho no sólo a un beneficio sobre ese dinero, sino también a obtener su devolución de nuevo en su totalidad, ya que en su caso puede asumirse que el dinero representa esfuerzo pasado, de tal forma que las fábricas en cuestión han de imponer una carga sobre cada artículo fabricado, el cual proporcionará el dinero para cubrir esos derechos. La única objeción a esta perfectamente justa asunción está en que, en total agregado, el público consumidor no tiene ese dinero.

El segundo método, y probablemente el método mediante el cual se realiza la mayor parte de la financiación moderna, bajo el velo de una cortina de humo proporcionada por las comparativamente pequeñas suscripciones procedentes del público, consiste en que alguna institución financiera cree el dinero, tomando como garantía títulos de deuda sobre esas nuevas fábricas. Éticamente, hay mucha diferencia entre el dinero creado por un trazo de bolígrafo y el dinero adquirido como resultado de años de esfuerzo, pero por el momento no estoy interesado en el aspecto ético. … En segundo lugar, en este método de financiación no hay provisión o suministro alguno del dinero necesario para pagar el interés sobre los títulos de deuda, los cuales, de hecho, solamente pueden ser pagados, si es que son pagados, mediante la emisión de dinero fresco para poder pagarlos, el cual, bajo las actuales circunstancias, proviene de la misma fuente, es decir, del sistema financiero. Desde este punto de vista, se trata de la diferencia entre usura y beneficio: una diferencia claramente trazada en la Edad Media. [13]

Despojado de sus complicaciones, emerge el hecho de que vivimos bajo un sistema no muy diferente en absoluto al de una compañía comercial de responsabilidad ilimitada, en donde nuevos títulos de deuda se van emitiendo constantemente y se van asignando libres de carga al sistema financiero y a sus controladores, los cuales no corren riesgo ninguno ni hacen ningún trabajo creativo. La población general se encuentra fundamentalmente en la posición de asalariados, y los impuestos que se establecen sobre ellos van para pagar el interés sobre estas deudas hipotecarias. Las autoridades del impuesto sobre la renta se encuentran en la posición de contables, y de recaudadores de la deuda, actuando en interés de los poseedores de los títulos. [14]

Cuando se venga a escribir la historia de estos tiempos, se considerará como algo casi increíble el hecho de que la población de este o de cualquier otro país, habiendo hecho declaraciones a favor de la civilización, hubieran permitido esta continua imposición en favor de las instituciones financieras, la cual ahora pasa bajo el nombre de “impuestos”. [15]

Si el actual sistema de impuestos consistiera, como de hecho es así, en un sistema organizado de latrocinio, pero sin ningún otro aspecto objetable, estaría, en conciencia, injustificado. [16]

La transferencia ilegítima de la propiedad

El impulso de los negocios induce a las empresas comerciales a seguir adelante hasta un punto considerablemente más allá del justificado por sus recursos líquidos no hipotecados, incluso asumiendo que sus transacciones se hayan financiado normalmente de esta forma. Como resultado de esto, y como en realidad podría esperarse a partir del control sobre el sistema monetario obtenido por las instituciones bancarias, probablemente sea cierto decir que en Gran Bretaña el 90 por ciento del comercio y los negocios han venido a pasar a la posesión o control de los intereses bancarios. Una tal tremenda transferencia de propiedad probablemente nunca haya ocurrido en toda la historia registrada. [17]

¿Podría aclarar este punto más allá de toda duda? Es en la reivindicación de la propiedad del dinero en donde se encuentra el núcleo de este asunto. Toda persona o toda organización que pueda crear prácticamente a voluntad sumas de dinero equivalentes a los valores en precios de todos los bienes producidos por la comunidad, se convierte en el propietario virtual de todos esos bienes y, por tanto, la reivindicación que hace el sistema bancario de la propiedad del dinero que crea, constituye una reivindicación de la propiedad de todo este país. [18]

La transferencia ilegítima del control sobre la política

[Hay] siempre un déficit de poder adquisitivo disponible. Este déficit ha de ser cubierto en mayor o menor medida, de tal forma que el proceso pueda continuar; y la cobertura de este déficit mediante la creación de préstamos constituye, por supuesto, el principal negocio del sistema bancario; es el negocio mediante el cual, en última instancia, el conjunto de todos los países –sus industrias, sus préstamos, sus instituciones (me estoy esforzando en utilizar las frases más comedidas)– han de quedar matemáticamente bajo el control de las instituciones financieras, ya que éstas son los únicas que tienen la posibilidad de cubrir esos déficits de poder adquisitivo que más tarde o más temprano han de manifestarse en toda relación comercial. [19]

Ahora bien, por convención, –cuyo origen se remonta a las profundidades de la antigüedad– un deudor se convierte en el siervo de su acreedor hasta que su deuda sea devuelta, y puesto que en el sistema bancario está el origen del dinero moderno y nunca da dinero, sino que siempre lo presta, y puesto que bajo nuestra economía monetaria moderna estamos todos obligados a tener el uso de dinero, todos nosotros, de manera absolutamente incuestionable, somos directa o indirectamente siervos de los bancos. … Estoy seguro de que estarán de acuerdo, sin necesidad de ningún ulterior argumento, en que el dinero en la actualidad se ha convertido en nuestro amo, y no en nuestro servidor. [20]

Ahora bien, debería ser algo obvio que este proceso da a aquéllos que poseen el control del mismo el control absoluto de la situación económica y, lo que quizás sea aún de mayor importancia, este control depende fundamentalmente de una escasez de dinero y, consecuentemente, de poder adquisitivo. Los individuos han de usar los productos económicos, y únicamente pueden obtener esos productos económicos por medio de dinero. Si están cortos de dinero, se les podrán imponer a ellos las condiciones bajo las cuales obtener dinero; si no están cortos de dinero, dichas condiciones no podrán serles impuestas. Y, por tanto, de ahí se sigue que la existencia de un control monetario requiere de una previa condición de escasez económica, con total independencia de los adelantos del progreso científico o de la capacidad productiva, y restringe la producción económica dentro de los límites impuestos por la demanda monetaria restringida. [21]

Aún así, Douglas no centró su atención o el empuje de sus esfuerzos reformadores en la cuestión de la usura, ya que la usura no constituye la causa radical de la brecha macroeconómica entre los precios y los ingresos (Nota Bene, la financiación y contabilidad del capital real bajo las convenciones existentes da cuenta de la mayor parte de esa brecha; los beneficios derivados del interés no son más que una factor agravante), y la implementación de las medidas remediadoras del Crédito Social probablemente vayan, por sí mismas, a acabar con muchas de las condiciones onerosas, excesivas y/o explotadoras que a menudo están asociadas con la imposición de un interés tal y como actualmente se practica.

Bajo el actual sistema, las cargas de interés y otras comisiones por lo general no tienen ninguna conexión lineal con los costes de funcionamiento y, por el contrario, vienen determinadas (dentro del marco de cualesquiera regulaciones que hayan podido ser impuestas por un gobierno o un banco central) por las fuerzas de la oferta y la demanda; por lo que el mercado pueda soportar o pagar. Puesto que nuestros recursos de dinero existen como una mercancía artificialmente escasa, –siendo la creación de la gran mayoría del mismo un monopolio del sistema bancario privado–, el mercado del crédito bancario apenas puede soportar o pagar un poco, y el precio resultante que se carga por tomarlo prestado es mayor que el que sería en un mercado perfectamente competitivo. La introducción de la reforma monetaria del Crédito Social modificaría esta dinámica en un buen número de formas cruciales. [22]

Tal y como fue explicado recientemente por Wallace Klinck, todos los intereses que se cargan sobre el dinero-deuda adicional que actualmente se toma prestado de los bancos privados, –en forma de préstamos públicos, comerciales o del consumidor–, con el fin de cubrir la recurrente brecha entre precios e ingresos (todo los cual resulta en una cada vez más creciente montaña de deuda social que, en su totalidad agregada, es imposible de devolver) son, desde el punto de vista del Crédito Social, usurarios por su propia naturaleza. El público consumidor tiene, en estricta justicia, el derecho al beneficio comunal, es decir, el excedente de bienes de consumo que la economía industrial produce por encima de los ingresos del consumidor que son distribuidos durante el curso de su producción, sin que al mismo tiempo se le impongan condiciones de ningún tipo por el sistema bancario o cualquier otra entidad. Deberíamos ser capaces de consumir todo aquello que produzcamos, como una cuestión de rutina. Si hay una deficiencia inherente de ingresos del consumidor en relación con lo que producimos, entonces el poder adquisitivo adicional necesario para conseguir el equilibrio debería ser suministrado automáticamente por el sistema financiero en forma de dinero que fuera creado libre de deuda o de cualesquiera otros costes adicionales. En una economía de Crédito Social, esto se lograría mediante el Dividendo Nacional, en conjunción con el precio compensado. De ahí se sigue que, si se elimina la necesidad de deudas compensatorias, entonces se estaría eliminando ipso facto mucha de la deuda a largo plazo sobre la cual se carga actualmente un interés compuesto (el cual crece exponencialmente con el tiempo). Las medidas de Crédito Social suspenden la transferencia de toda esa riqueza, privilegios y poder sobre la política que el flujo del dinero-deuda compensatorio hace posible… una transferencia que cae completamente de lleno en la categoría de “ilegítima” y que, por tanto, es usuraria.

Hasta ahora todo bien. Pero, uno puede preguntar: ¿qué pasa con los préstamos a la producción que los bancos continuarían emitiendo bajo el Crédito Social, especialmente los préstamos a largo plazo que puede que no terminen de devolverse en meses o años? ¿Qué clase de comisiones impondrían los bancos sobre esos préstamos? ¿Podría continuar la “usura” o la transferencia ilegítima de poder adquisitivo en una economía de Crédito Social a menos que se tomaran explícitamente medidas para contrarrestar esa posibilidad?

En primer lugar, debería advertirse que manteniendo los ingresos y los precios en perpetuo equilibrio, el Crédito Social se aseguraría de que las comisiones bancarias nunca pudieran ser onerosas: cualquiera que fuera lo que los bancos cargaran, siempre habría suficiente ingreso del consumidor para cubrir las comisiones correspondientes. La única preocupación real, pienso yo, consiste en que las comisiones del banco sobre los créditos a la producción puedan ser excesivos y, en esa medida, explotadores. ¿Pero qué es exactamente lo que constituiría cargas “excesivas” en este caso y qué debería hacerse, si algo puede hacerse, sobre esto?

Al margen de algunas vagas declaraciones de que, bajo el Crédito Social, los bancos cargarían “una suma equitativa” por ciertos servicios que ellos pudieran prestar [23], no estoy al tanto de que Douglas contemplara esta cuestión particular en ninguna forma exhaustiva o rigurosa [24]. Quizás él creía que rompiendo el monopolio de los bancos sobre la creación de crédito, esto haría rebajar, más o menos automáticamente, el precio del crédito bancario hacia el punto de equilibrio del mercado.

En cualquier caso, la sugerencia de que las comisiones de los bancos no pueden o no deberían estar determinadas por el libre juego de la oferta y la demanda (que haría subir el precio de los préstamos tan alto como el mercado pueda soportar o pagar) sino que han de estar reguladas de tal forma que el beneficio se determine por facturación o volumen de negocios, se encuentra en los escritos de uno de los más prominentes creditistas sociales de la primera hora, Eric Butler:

Del mismo modo que otros negocios tienen derecho a un beneficio por sus servicios, así también a los bancos se les debe pagar una remuneración razonable por su administración del crédito financiero en nombre de la gente. El coste de fabricar crédito bancario consiste simplemente en la cantidad de mano de obra, plumas, tinta y papel usado [Butler está tratando aquí únicamente del coste de creación del crédito considerada como una operación aislada, y no de todos los muchos otros costes legítimos que implican el hacer funcionar un banco – O.H.]. Incluso el “Economist” de Londres ha sugerido que la mitad de un uno por ciento de interés ya constituiría la consecución de un beneficio generoso para los bancos por la creación y administración del crédito financiero de la gente. Si estuviera limitado a un máximo de la mitad de un uno por ciento de cargas de interés, y si otros ciertos principios de política financiera, que serán examinados pronto, fueran aplicados, entonces los beneficios de los bancos vendrían gobernados por sus volúmenes de negocios. Todo el mundo con algún conocimiento de la banca sabe que no hay verdadera competencia en la práctica bancaria hoy en día; que las fusiones bancarias en todo país han asegurado un monopolio creciente y completo; y que este monopolio solamente puede romperse haciendo a los bancos directamente responsables con la gente como así ocurre en otros negocios. La gente debe encontrarse en la posición en la que pueda penalizar a un banco, por el hecho de no haberle dado el servicio que necesitaba, llevando su negocio a otra parte. Ellos han de tener una alternativa. Ningún banco tomará hoy ninguna otra función. Si solamente hubiera un solo banco, tal y como desean los nacionalizadores, y fuera sometido al control de la gente que ahora está controlando el sistema bancario, o de gente similar, el pueblo se vería en una posición aún más intolerable que aquélla en que está ahora. [25]

No sé si la sugerencia de Butler de que los tipos de interés deberían limitarse a la mitad de un uno por ciento es o no razonable dadas la condiciones económicas actuales. Los bancos incurren en muchos costes legítimos y, en un sistema de Crédito Social, continuarían permaneciendo en manos privadas y se los haría funcionar con vistas a un beneficio – siempre y cuando su beneficio derivara exclusivamente de su servicio al público o a la política financiera nacional, en lugar de servir a una política egoísta de ganancias pecuniarias a cualquier costa y a toda costa [26]. Los bancos deben ser capaces de imponer cargas lo suficientemente altas con el fin de cubrir estos costes y hacer posible un beneficio funcional.

Existe, sin embargo, otra vía por la que las comisiones bancarias sobre los préstamos a la producción podrían ser determinadas en una Mancomunidad de Crédito Social. Esta proposición nueva y alternativa viene inspirada por la perenne enseñanza de la Iglesia Católica sobre la usura y está, a su vez y al mismo tiempo, en perfecta conformidad con los principios del Crédito Social. De hecho, la posición que sostiene la Iglesia sobre la usura podría inferirse o deducirse sobre una base puramente de Crédito Social.

De acuerdo con la “enseñanza fijada sobre la usura” que fue promulgada por Benedicto XIV en la encíclica papal de 1745 Vix Pervenit: http://www.papalencyclicals.net/Ben14/b14vixpe.htm, – una posición que reivindica en favor de su autoridad tanto la revelación divina como el testimonio de la razón humana–, el hecho de cargar interés sobre los préstamos de cualquier manera o, dicho de manera más amplia, la recepción de cualquier cantidad de dinero por encima de la suma prestada, es intrínsecamente inmoral si la base sobre la cual se realiza dicha reclamación es el contrato de préstamo mismo [27]. En otras palabras, y en completa concordancia con declaraciones hechas por previos concilios ecuménicos, anteriores Papas y toda la tradición cristiana (hasta la llegada de la reforma protestante), no hay, ni puede haber, ningún título intrínseco o justificación para “hacer dinero” en base a un préstamo. A diferencia del alquiler de un bien físico, como un coche, el dinero no pierde parte de su valor o se deprecia simplemente por motivo de estar siendo usado. Sin embargo, – y esto es una calificación importante que ciertos campeones defensores de la encíclica convenientemente no logran entender o reconocer–, la encíclica simultáneamente reconoce la legitimidad de títulos extrínsecos o justificaciones para recibir más que la suma que fue prestada. No especifica cuáles podrían ser estos títulos extrínsecos, pero los teólogos de la Iglesia han considerado muchas posibilidades: riesgo verdadero; inflación; tener que sacrificar las legítimas propias necesidades de uno mismo para poder hacer el préstamo; tener que renunciar a beneficios ya garantizados o inversiones lucrativas para poder hacer el préstamo; tener que vender activos para poder hacer el préstamo; y operaciones comerciales. Todos ellos son costes reales sobre cuya base uno puede legítimamente reclamar una compensación del prestatario. De manera similar, si el préstamo de uno sirvió para financiar una empresa productiva, entonces podría justamente ser considerado como una inversión, y se debería asignar al prestamista una parte en los beneficios (si hay beneficios). Dentro del contexto de una economía en donde los precios y los ingresos fueran mantenidos en un equilibrio automático y auto-liquidable, el recibir más dinero del que se prestó únicamente podría considerarse como usurario si lo que uno recibió excediera del título extrínseco en cuestión y, por tanto, no fuera proporcionado a su derecho [28].

La justificación básica para la posición de la Iglesia tal y como se presenta en Vix Pervenit es que el principio de equidad requiere que haya una igualdad entre lo que se presta y lo que se devuelve con el fin de asegurar que ninguna de las partes se aproveche de la otra o se beneficie de manera ilegítima a expensas del otro. Cuando una de las partes gana más que la otra en un intercambio, la relación se vuelve asimétrica.

Un ejemplo concreto debería ayudar a ilustrar la injusticia que resulta inherente en los intercambios desequilibrados. Asumiendo que los costes de producción por libra de peso son iguales, si yo doy una libra de lechugas a un granjero vecino en primavera a cambio de una libra de zanahorias en otoño, entonces yo debería recibir una libra de zanahorias de él en otoño como devolución o reembolso, y no dos o tres libras de zanahorias. Este segundo acuerdo se calificaría como un cambio desigual y, por tanto, explotador. Nadie querría llegar a un acuerdo en semejantes términos a menos que él fuera forzado a hacerlo así por las circunstancias. Ahora bien, consideremos un cambio monetario en el que aparezcan implicados los mismos valores. Si producir una libra de zanahorias o lechugas cuesta un dólar, y yo presto un dólar al cultivador de zanahorias en primavera para que así él pueda comprar la semilla, yo debería, ceteris paribus, recibir únicamente de él un dólar de vuelta en otoño (o una libra de zanahorias) como devolución o reembolso. Si yo insisto, en ausencia de ningún legítimo título extrínseco, en recibir dos o tres dólares como devolución yo, de hecho, estoy reclamando dos o tres libras de zanahorias a cambio de haber prestado el valor monetario de una libra de lechugas; un dólar que únicamente ha hecho posible la producción de una libra de zanahorias. El intercambio se vuelve desigual. Una vez más, nadie querría llegar a un acuerdo en semejantes términos a menos que, hablando de manera práctica, no se tuviera ninguna otra opción.

La observancia del principio de equidad en los intercambios monetarios contribuye a armoniosas y equilibradas interacciones entre la gente que vive en sociedad, y resulta necesario para la estabilidad social. De hecho, es una aplicación de aquello a lo que pensadores posteriores se han referido como el principio de la justicia capitalista: una economía floreciente requiere que los intercambios se aproximen al ideal de ser mutualmente beneficiosos de manera igual. De esta forma, tal y como está definida por la Iglesia, la usura no puede ser identificada con la simple imposición de un interés como tal, sino más bien con la imposición de un interés o la recepción de más dinero del que se prestó bajo condiciones que hacen del intercambio financiero algo fundamentalmente desigual o explotador.

El título extrínseco ciertamente se encuentra presente en el caso de la banca. Como se advirtió previamente, los bancos tienen, – y, bajo el Crédito Social, continuarían teniéndolos –, legítimos costes que en última instancia deben ser cubiertos por los consumidores en las comisiones que imponen los bancos. Si los bancos ofrecieran sus servicios gratis, los consumidores se estarían aprovechando de los banqueros. No habría igualdad en el intercambio. De manera similar, si en razón de su agudeza o visión para los negocios, los bancos se cuidan de financiar únicamente aquellas empresas que son rentables, – esto es, las empresas que distribuyen aquello que un cuerpo de consumidores apropiadamente financiados viviendo en una mancomunidad de Crédito Social realmente quieren –, entonces resulta enteramente apropiado para ellos el ser recompensados con la participación en los beneficios que sus decisiones de préstamo han hecho posibles.

Aunque como tal no era ésa su intención, la enseñanza de la Iglesia constituye simplemente una aplicación concreta del principio fundamental que está detrás de cualquier reforma monetaria del estilo del Crédito Social: “todo lo que hagamos en el terreno financiero, debería reflejar, lo más exactamente posible, lo que está ocurriendo en el terreno económico físico”. En el caso de la enseñanza de la Iglesia, se insiste en que haya un reflejo calcado o exacto en el plano financiero de los hechos físicos que acompañan a los intercambios financieros que implican préstamos, con el fin de asegurar que se mantenga la igualdad en el intercambio. El Crédito Social va un paso más allá y dice que todo el sistema financiero (no sólo los contratos que impliquen préstamos) debe encarnar los principios de la contabilidad honesta; es decir, el sistema financiero debe reflejar exactamente los hechos de la economía física si es que quiere cumplir con su verdadero propósito.

En otras palabras, a mí me parece que la aceptación de uno de los archiprincipios de la teoría del Crédito Social, es decir, que la finanza debería reflejar siempre la realidad, implica lógicamente la aceptación de la esencia de la enseñanza de la Iglesia en relación a la usura. Del mismo modo que las adiciones o sustracciones de dinero deberían ocurrir en concordancia con las adiciones o sustracciones en el crédito real si se quiere que el crédito financiero se mantenga en armonía con el crédito real, así también, siempre que se preste dinero, aquello que se devuelva debería reflejar o igualar aquello que se prestó. Un sistema monetario honesto no puede admitir beneficios deshonestos.

Si la finanza reflejara exactamente la realidad en el terreno de los contratos de préstamo, los préstamos serían tratados de la siguiente manera: 1) si, al prestar un número x de dólares, el prestamista incurre en un coste real, entonces al prestamista se le debería reembolsar el principal más el dinero suficiente para cubrir sus legítimos costes en una cantidad igual a esos costes; 2) si, al prestar dinero a una empresa comercial, esa empresa produce un beneficio, resulta enteramente apropiado que el prestamista reciba una parte equitativa de los beneficios (en forma de un porcentaje fijo que se acordó al tiempo de realizarse el préstamo); y 3) si las actividades del prestamista no implican una pérdida o ganancia entonces, con el fin de asegurar que la finanza mantenga su reflejo de la realidad, el prestamista debería recobrar el principal – ni más ni menos. En resumen, las pérdidas al realizar un préstamo deberían ser compensadas; deberían dividirse y repartirse los beneficios honestos realizados a partir del préstamo; y, en ausencia de pérdidas o ganancias, únicamente debería reembolsarse el principal. Siguiendo todas estas directrices, el crédito financiero mantendría su reflejo de los hechos del crédito real. La última estipulación constituye el eje de todo este enfoque, ya que garantiza que el dinero nunca sea tratado como una mercancía sino meramente como una herramienta neutral, informativa. La idea subyacente es que el dinero nunca debería ser usado para hacer más dinero sin que al mismo tiempo se contribuyera en algo al flujo de bienes y servicios reales. El hecho de permitir al dinero hacer dinero con independencia de la economía real hace del verdadero propósito del dinero una burla al impedirle proporcionar un cuadro exacto de los hechos económicos físicos y al hacerle que suministre en su lugar una representación distorsionada. No hay, después de todo, ningún incremento físico que corra parejo con el incremento de dinero que proviene de prestar dinero y de exigir más a la vuelta simplemente sobre la base de un supuesto título o justificación intrínseca.

De esta forma, podría proponerse que, en una sociedad de Crédito Social, las comisiones normales que los bancos privados cargan sobre los préstamos para la producción no deberían ser ni más ni menos que lo que sea necesario para cubrir sus legítimos costes operativos en la provisión del susodicho servicio. En principio, estas comisiones pueden tomar la forma de un interés o de una comisión de servicio –uno puede llegar al mismo resultado total con independencia de la forma específica que asuman estas comisiones– pero, en mi opinión, el interés simple sería preferible al interés compuesto (ya que el interés compuesto hace incrementar las comisiones exponencialmente con el tiempo, pero no existe ningún proceso físico con el que se pueda corresponder esta tasa de incremento en las comisiones), mientras que a su vez las “comisiones de servicio” serían psicológica y estéticamente preferibles a las “cargas de interés”, ya que la primera nomenclatura deja en claro o refleja el hecho de que a los bancos se les está pagando por su actividades de contabilidad y otros servicios y no por el hecho de prestar dinero como si éste fuera una mercancía. Podría proponerse aún más que los bancos obtuvieran sus beneficios mediante participación en los riesgos de las empresas productivas. Esto es, los bancos serían capaces de hacer un beneficio a partir de sus actividades prestamistas, siempre que, y en la medida en que tuvieran éxito en adelantar créditos a organizaciones productivas que realmente fueran rentables. Los bancos participarían en estos beneficios (cuando hubiera beneficios) sobre alguna base equitativa que sería acordada como parte del contrato de préstamo. Con el fin de incrementar sus beneficios totales o agregados, los bancos privados tendrían que competir con otros para conseguir una porción mayor en el mercado de productores.

La anterior posición sobre la cuestión de las comisiones bancarias ciertamente representa un desarrollo de la teoría del Crédito Social, pero yo contestaría que se trata de un desarrollo que es enteramente orgánico en su carácter. Simplemente he hecho explícito lo que estaba implícito en el enfoque general del Crédito Social sobre los asuntos financieros y económicos. Más aún, estoy convencido de que esta proposición o alguna otra proposición de línea similar a ésta, que sea justa para todas las partes interesadas, pondría a descansar en paz de una vez por todas a todo el debate concerniente a la usura, tanto dentro como fuera de los círculos de Crédito Social.

---------

Notas:

[1] Cf. John W. Hughes, Major Douglas – The Policy of a Philosophy (Edmonton, Alberta: Brightest Pebble Publishing, 2004), 3: “[La usura] no fue la principal preocupación de Douglas, … la verdadera propiedad del crédito constituye el punto en cuestión…” Si se reconociera, o una vez que se reconociera, que los propietarios legítimos del crédito financiero que el sistema bancario administra son aquéllos que poseen, en varios grados, el crédito real, es decir, los miembros comunes de una asociación económica, entonces naturalmente de ahí se seguiría que el sistema financiera debería operar en interés de ellos y no a sus expensas. Un sistema financiero que tuviera como objetivo reflejar adecuadamente la realidad concedería automáticamente al ciudadano individual la propiedad de todo el crédito financiero y, por tanto, del control sobre la política financiera.

[2] Una de las más grandes dificultades a la hora de intentar abordar apropiadamente el tema de la usura se encuentra en el hecho de que hay demasiados, –y de ninguna manera compatibles–, definiciones de “usura” que han sido presentadas en diferentes tiempos por varios pensadores. La usura ha sido identificada con la imposición de cualquier tasa de interés de cualquier tipo sobre un préstamo; con la imposición de tasas de interés exorbitantes sobre un préstamo; con la imposición de intereses sobre dinero creado de la nada (en oposición a la imposición de intereses sobre dinero que el prestamista había ganado legítimamente); con la imposición de intereses sobre préstamos no productivos, tales como préstamos para el cuidado de la salud, educación, o consumo en general (en oposición a préstamos productivos, en donde el dinero prestado es probable que genere un beneficio mediante la financiación de actividades comerciales); etcétera. La definición de usura que se emplea aquí, es decir, la usura como “beneficio deshonesto” que implica la trasferencia ilegítima de riqueza, privilegios y poder sobre la política desde el consumidor común hacia los propietarios del sistema bancario, atraviesa las varias definiciones para llegar al corazón del asunto: bajo ciertas condiciones específicas, la imposición de intereses sobre un préstamo o la recepción de más dinero del que uno prestó puede se calificada de injusta o inmoral porque constituye una forma de explotación. Esta definición más matizada de la usura puede ser considerada como una definición del término tanto católica como del Crédito Social, como más adelante se hará patente en este ensayo.

[3] C. H. Douglas, Warning Democracy, 3rd ed. (London: Stanley Nott, 1935), 58.

[4] C. H. Douglas, The Control and Distribution of Production (London: Cecil Palmer, 1922), 28 – 29. Esto es, los bancos administran el crédito financiero de la comunidad primariamente en favor de su propio beneficio y a expensas del individuo (en la medida en que dejan de servir a los mejores intereses de los individuos de una manera óptima, los bancos están operando a expensas del individuo).

[5] C. H. Douglas, The Breakdown of the Employment System (Vancouver: The Institute of Economic Democracy, 1979), 7.

[6] C. H. Douglas, The Monopoly of Credit, 4th ed. (Sudbury, England: Bloomfield Books, 1979), 17.

[7] C. H. Douglas, The Breakdown of the Employment System (Vancouver: The Institute of Economic Democracy, 1979), 6.

[8] C. H. Douglas, Economic Democracy, 5th ed. (Sudbury, England: Bloomfield Books, 1974), 79.

[9] C. H. Douglas, “Money: An Historical Survey”, The Fig Tree, nº. 2 (Septiembre 1936): 146.

[10] C. H. Douglas, Dictatorship by Taxation (Vancouver: The Institute of Economic Democracy, 1978), 6 – 7.

[11] C. H. Douglas, Warning Democracy, 3rd ed. (London: Stanley Nott, 1935), 34. [el subrayado es mío].

[12] C. H. Douglas, Major C. H. Douglas before the New Zealand Government´s Monetary Committee (Auckland: Dawson Printing Co. LTD., 1934), 12 [el subrayado es mío]. En la página 13 del mismo documento Douglas aclaró su declaración indicando que “las circunstancias han puesto a estas organizaciones [es decir, los bancos – O.H.] en una situación en la que, ya tengan o no un deseo consciente de ello, se encuentran de hecho en la situación de ser receptores de riquezas injustificables.”

[13] C. H. Douglas, The New and the Old Economics (Sidney: Tidal Publications, 1973), 12 – 13.

[14] C. H. Douglas, Dictatorship by Taxation (Vancouver: The Institute of Economic Democracy, 1978), 11., 6. [el subrayado es mío] Cf. C. H. Douglas, Money and the Price System (Vancouver: The Institute of Economic Democracy, 1978), 7:

“[Los impuestos] en Gran Bretaña son… el doble de cuantiosos de lo que lo son en cualquier otro país en el mundo: más de la mitad de sus impuestos están en conexión con lo que se denominan deudas nacionales, deudas de guerra, bonos perpetuos y cosas del mismo estilo. Si uno investiga los hechos en relación a la propiedad de estas deudas mundiales y estas deudas de guerra, se encontrará que aparecen, preponderantemente, en posesión de grandes instituciones financieras. Entonces uno obtiene en seguida una muy buena razón de negocios para estas grandes cantidades de impuestos en tanto en cuanto la mitad de ellos van para el pago de los préstamos nacionales que están en posesión de grandes instituciones financieras: esto, como propuesta de negocio ordinaria, es algo obvio. Resulta aún más obvio cuando uno considera que estas deudas fueron realmente creadas en primer lugar por las instituciones financieras, prestando ese dinero a los gobiernos, y recibiendo a cambio grandes bloques de títulos nacionales que las instituciones financieras reciben por nada.”

[15] C. H. Douglas, Tyranny (London: Social Credit Secretariat Ltd., 1936), 1.

[16] C. H. Douglas, Dictatorship by Taxation (Vancouver: The Institute of Economic Democracy, 1978), 9.

[17] C. H. Douglas, The Monopoly of Credit, 4th ed. (Sudbury, England: Bloomfield Books, 1979), 73 – 74.

[18] C. H. Douglas, Dictatorship by Taxation (Vancouver: The Institute of Economic Democracy, 1978); 7.

[19] C. H. Douglas, Money and the Price System (Vancouver: The Institute of Economic Democracy, 1978), 8.

[20] C. H. Douglas, Major C. H. Douglas Speaks (Sidney: Douglas Social Credit Association, 1933), 59.

[21] Cf. C. H. Douglas, Warning Democracy, 3rd ed. (London: Stanley Nott, 1935), 99 – 100.

[22] En efecto, si la usura se define como beneficio deshonesto, el Crédito Social se calificaría como un sistema monetario “libre de usura”; pero no debe olvidarse que esta característica anti-usura no constituye el principal bien u objetivo de una reforma monetaria de Crédito Social. El Crédito Social es mucho más que un sistema que rechazaría las prácticas bancarias explotadoras. De hecho, es el sistema monetario que finalmente haría capaz a la economía de poder cumplir su verdadero propósito: la distribución de bienes y servicios cuando, donde y en la medida en que sean requeridos, con la mínima cantidad de molestias para todos. El foco de la reforma monetaria del Crédito Social está en maximizar el bien individual, y no simplemente en eliminar ciertos males del sistema existente.

[23] En su “Borrador de Proyecto de Crédito Social para Escocia” Douglas estipuló que los bancos deberían adquirir suficiente crédito, –para cubrir el coste de administrar los descuentos de precios para los negocios–, a través de comisiones de servicio razonables: “A los bancos actuales se les dará la potestad de cargar una suma equitativa por los servicios que ellos prestaran de esta forma”. C. H. Douglas, Social Credit, rev. ed (New York: Gordon Press, 1973), 210.

[24] Puede ser que Douglas, de hecho, sí tratara efectivamente de esta cuestión en algún momento en el tiempo. Hay muchos discursos, artículos, etc., que aparecen registrados en las primeras publicaciones de Crédito Social (Social Credit, The Social Crediter, The Fig Tree, etc.) que todavía no he leído.

[25] Eric Butler, The Truth about Social Credit (Happy Valley: South Australia, 1993), 11. Esta propuesta es muy similar a la idea de Douglas de que, como parte del mecanismo del precio compensado, los beneficios de los minoristas tendrían que regularse (no fijarse) conforme a un porcentaje convenido sobre la facturación o volumen de negocios. Cf. C. H. Douglas, Major C.H. Douglas Speaks (Sydney: Douglas Social Credit Association, 1933), 96: “Las condiciones de ese registro consistirán en que sus cuentas… deberían contener una partida adicional que muestre el beneficio medio sobre la facturación, y en que sus precios deberán, en la medida en que sea practicable, mantenerse con cifras en las que se incluya ese beneficio medio, allí donde éste se haya convenido como equitativo para el tipo de negocio de que se trate (siendo el beneficio adecuado, por supuesto, dependiente en gran parte de la velocidad de facturación)”.

[26] El lector advertirá que el Crédito Social se opone firmemente a la nacionalización del sistema bancario. Cf. C. H. Douglas, Money and the Price System (Vancouver: The Institute of Economic Democracy, 1978), 13: “Yo mismo, por ejemplo, no soy un defensor de la nacionalización de los bancos. Yo creo que esto constituye otra vez uno de esos errores tan comunes en relación a estas materias, pues la nacionalización de los bancos constituye meramente un cambio administrativo: no significa un cambio en la política; y no se puede esperar que de un simple cambio administrativo se produzca resultado alguno en relación a esta materia. Un cambio en la política monetaria puede hacerse sin necesidad de interferir en la administración o propiedad de un solo banco en todo el mundo; y si se pudiera meter en las cabezas de aquella comparativamente poca gente que controla estas enormes instituciones financieras que ellos no perderían nada excepto poder –y que perderán ese poder de todas formas– la cosa podría llegar a lograrse.” Cf. también, C. H. Douglas, Dictatorship by Taxation (Vancouver: The Institute of Economic Democracy, 1978), 7: “Mientras esta cuestión de la propiedad del dinero se deje inalterada, ninguna nacionalización de la banca va a poner ni un solo penique en manos de los individuos que integran los países sobre los cuales aquélla domina. Pero si alguna vez se admitiera que la comunidad, no su Gobierno, es el propietario del dinero, y que el individuo, como parte de la comunidad, tiene derecho a su porción en él, la situación obviamente será muy diferente.”

Al mismo tiempo, sin embargo, debe entenderse claramente que, bajo el Crédito Social, los bancos privados no funcionarían como negocios ordinarios que se preocupan exclusivamente en maximizar los beneficios. Serían recompensados a cambio de servir eficazmente a una política pública. Cf., C. H. Douglas, Major C. H. Douglas before the New Zealand Government´s Monetary Committee (Auckland: Dawson Printing Co. LTD., 1934), 15: “[El] sistema bancario al tiempo presente parece oscilar entre la sugerencia de que se trata de una empresa comercial ordinaria con el solo objeto de hacer beneficios, y la de que no se trata de una empresa comercial ordinaria sino que está identificada con los intereses generales de toda la comunidad. Ahora bien, si uno toma el segundo punto de vista –con el que fundamentalmente yo estaría de acuerdo– de que no puede ser considerado en absoluto como un negocio ordinario meramente preocupado de hacer beneficios, la respuesta a vuestra cuestión es que resulta deseable para los intereses generales que asuma esa función.”

Cf. también: C. H. Douglas, “Major Douglas at Dunedin (N. Z.)”, The Social Credit Standard, nº. 9 (Julio – Agosto, 1934): 9 – 10: “Tuve una charla con un muy agradable y amable y, en verdad, eminentemente respetable director de banco en Wellington, bastante accidentalmente, hace una o dos semanas, acerca de materias ordinarias. La conversación se volvió hacia el sistema bancario, y él afirmaba que el sistema bancario era un negocio igual que cualquier otro negocio, y que se le hacía funcionar con el fin de hacer un beneficio, y que la única consideración que dicho sistema tenía en mente era el de llevarlo adelante conforme a las exitosas líneas de cualquier otro negocio.

Bueno, yo no sé si ésta es una idea que prevalece entre todos los banqueros. Pero si es así, entonces constituye la condenación final del sistema bancario tal y como está al tiempo presente, porque resulta bastante obvio que algo que permea y controla las actividades de la organización productora de riqueza en base a la cual vivimos todos, no puede de ninguna manera, –el hecho de que esté administrado privadamente o esté administrado públicamente no constituye la cuestión principal–, no puede ser hecho funcionar como un interés privado. Esto es increíble. Esto simplemente viene a significar que los negocios de todo el mundo están a merced de esta organización privada, y nosotros sabemos que es así.”

Para tal fin, Douglas argumentaba que los banqueros deberían ser autorizados y que la creación del crédito para la producción debería ser públicamente controlada, aunque su emisión no fuera públicamente administrada:

“[El] presidente, los oficiales superiores, y los directores de las sucursales de todos los bancos, compañías de seguros, y otras instituciones financieras deberían, –igual que ocurre con prestamistas más pequeños–, ser autorizados. La tasa para esa autorización debería ser moderada (digamos ₤ 100) si el individuo retuviera su puesto indefinidamente. Por cada cambio en el personal en el marco de un periodo de, digamos, cinco años, no debido a causas de muerte o incapacidad, se debería imponer un incremento muy substancial a la autorización. La política general que ha de ser seguida por la finanza debería entonces ser impuesta por el Parlamento, y no debería permitirse ninguna interferencia con los detalles de la práctica bancaria, de seguros o de otra institución financiera.

Si la política impuesta por el Parlamento no se lograra realizar en el marco de un tiempo razonable, un suficiente número de presidentes y otros oficiales de las instituciones financieras deberían ver retiradas sus autorizaciones, y las muy grandemente aumentadas tasas (yo sugeriría por un valor 1.000 veces el de la autorización original) recaudadas a partir de las nuevas autorizaciones deberían aplicarse a la reducción de los impuestos generales.

No tengo ninguna duda que una tal política como ésta ayudaría a despejar los cerebros de los banqueros que son incapaces de ver ninguna salida a nuestras dificultades actuales.” C. H. Douglas, The Tragedy of Human Effort (Vancouver: The Institute of Economic Democracy, 1978), 9.

Cf. C. H. Douglas, The Monopoly of Credit, 4th ed. (Sudbury, England: Bloomfield Books, 1979), 147:

“En los futuros intentos que se harán para llevar a efecto tales proposiciones como las precedentes, serán necesario distinguir cuidadosamente entre la administración privada del crédito como propiedad pública, y lo que comúnmente se denomina “administración pública”, siendo bastante probable que la primera sea en todos los sentidos preferible como medio de administración.”

Cf. C. H. Douglas, “Authoritative Democracy”, The Douglas Social Credit Advocate 1, nº. v (Enero 1935): 3. “A menos que estemos profundamente equivocados, nosotros creemos que un sistema como ése implicaría tres características principales. Primera, una regulación científica de los precios; segunda, el control público, aunque no necesariamente la administración pública, de la creación de crédito para la producción; y tercera, la distribución de un creciente y universal Dividendo Nacional, de tal manera que todo sujeto nacido británico pasaría a ser accionista de Gran Bretaña y, quizás, en última instancia, del Imperio Británico”. [el subrayado es mío].

[27] Curiosamente, esta encíclica permanece ampliamente desconocida en los círculos católicos y, en la era pre-internet, era muy difícil obtener copias de la misma.

[28] Puesto que, bajo el actual sistema, no se hace ningún intento directo para compensar la esterilidad inherente del dinero, es decir, el hecho de que prestar dinero no puede, por sí mismo, engendrar más dinero con el que podría pagarse la carga de interés (como muchos filósofos tales como Aristóteles, Santo Tomás de Aquino y Jacques Maritain han advertido), resulta dudoso, – como cuestión de hecho (en oposición a una cuestión de principio) –, que algunas o todas las justificaciones extrínsecas pudieran ser suficientes, bajo las actuales condiciones, para restaurar la plena igualdad a los intercambios monetarios.