traducido por Martin Ant - hispanismo.org

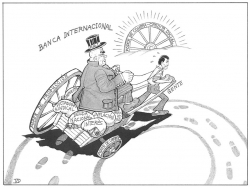

Uno de los aspectos clave, si no el aspecto clave, del análisis del Crédito Social de la disfunción financiera y, por ende, económica, tiene que ver con la deficiencia crónica y subyacente en el poder adquisitivo del consumidor en relación con los precios de los bienes y servicios de consumo. Esto es, en un país moderno, industrializado, existe un defecto estructural o, mejor dicho, unas series de defectos que causan o permiten la existencia de una brecha entre el ritmo al cual los precios finales se generan en la economía y el ritmo al que los ingresos del consumidor son liberados en la producción de los respectivos bienes y servicios. Un sistema financiero honesto, es decir, uno que reflejara adecuadamente la realidad, no permitiría que existiera una semejante discrepancia inherente entre los precios y los ingresos.

N. B.: En contraposición a una asunción comúnmente compartida entre los objetores, el diagnóstico del Crédito Social NO afirma que nunca puede haber suficiente poder adquisitivo del consumidor para despejar el mercado de bienes de consumo en cualquier punto dado en el tiempo. Sino que afirma que, bajo las presentes condiciones, no puede haber nunca suficiente ingreso del consumidor, derivado de la producción de los bienes de consumo que están siendo colocados en el mercado, como para poder despejar completamente ese mercado y liquidar todos los costes… aún incluso cuando todas las fases relevantes de la producción se estuvieran manteniendo en un estado continuo. La brecha en cuestión es una brecha subyacente que puede o no manifestarse ella misma en el mercado de consumo, dependiendo de si se utilizan o no, o en qué medida se utilicen, medidas correctivas convencionales, con el intento de enmascararla. Aún cuando no se manifieste ella misma en el mercado de consumo, la brecha está siempre presente en forma de costes de producción que pueden ser transferidos a través de nuevas deudas a los productores y consumidores, pero que nunca son finalmente y propiamente liquidadas mediante un volumen equivalente de dinero libre de deuda.

A parte del ahorro de los ingresos (que constituye un asunto separado aunque relacionado), Douglas identificó las causas mayores de esta discrepancia, localizándolas en los siguientes cuatro factores: la acumulación de beneficios (incluyendo beneficios procedentes de pagos de interés), la reinversión de los ahorros, la implantación de políticas deflacionarias por parte de los bancos, y “la diferencia en la velocidad de circuito entre la liquidación del coste y la creación del precio.” [1]

Este último elemento, también conocido como el teorema A + B, constituye el factor más importante. Tal y como puede observarse en el caso de cualquier empresa productiva que no vaya de cabeza hacia la bancarrota, el ritmo al que una organización semejante genera precios es mayor que el ritmo al que distribuye ingresos. El ritmo de flujo de los ingresos (representados por A) es necesariamente menor que el ritmo de flujo de los precios (representados por ingresos [A] y otros costes no laborales, representados por B). Por tanto, A + B > A.

En una economía que dependiera solamente de la producción manual, este hecho no se traduciría en una brecha entre los precios finales y los ingresos del consumidor siempre que la producción, con la adecuada cooperación de la finanza, se mantuviera en un estado continuo de movimiento auto-repetitivo. Sin embargo, la economía moderna, industrializada, no encarna las condiciones propias de la economía de trabajo manual; sino que descansa de manera creciente sobre la maquinaria hecha funcionar con energía. La inclusión de las máquinas y el consecuente desplazamiento del trabajo humano alteran este equilibrio debido a la forma en que la producción de capital es financiada y debido a la forma en que los costes asociados a su adquisición y a su uso son contabilizados, a continuación, de acuerdo con las convenciones normales de la contabilidad del coste industrial.

Existe (como mínimo) una doble demanda sobre el dinero (es decir, el crédito bancario) que es emitido para financiar la producción de capital: por una lado, los bancos que han prestado el dinero exigen que les sea devuelto (bien a lo largo de un periodo prolongado en el tiempo a través de plazos, o bien por el contrario todo a la vez en caso de que la compañía emitiera una oferta pública de acciones); por otro lado, las compañías que han adquirido los activos de capital se esforzarán por venderlos al público (directa o indirectamente) en los costes y, de ahí, en los precios de los bienes finales, de tal forma que los activos de capital puedan mantenerse y, eventualmente, reemplazarse.

Claramente, la misma suma de dinero emitido en el proceso de la producción de capital no puede ser usada para pagar dos conjuntos de costes equivalentes porque el dinero realiza ciclos en lugar de circular; es decir, el dinero usado para devolver el préstamo bancario será destruido y, por tanto, no estará disponible para satisfacer los costes de depreciación del productor (o cualquiera de los otros costes asociados con el uso de capital real). El resultado es una deficiencia inherente de poder adquisitivo del consumidor en relación a los costes industriales que se están generando simultáneamente:

Ahora bien, es obvio que existe una gran diferencia entre una deuda que representa el préstamo de un dinero laboriosamente ahorrado a lo largo de toda una vida de duro trabajo, e invertido en, digamos, acciones industriales, o en pequeños negocios, y las deudas mucho más grandes que son creadas por el sistema bancario mediante la escritura de cifras en un libro o en billetes impresos, o mediante su préstamo. Las genuinas inversiones del público van, en su mayor parte, dirigidas a la devolución de préstamos bancarios o de dinero que fue creado sin coste alguno, los cuales fueron emitidos con el propósito de producir capital real en forma de maquinaria y edificios, y cuando estos préstamos hayan sido devueltos mediante la inversión del público, no quedará dinero remanente con respecto a estos activos de capital; ha sido destruido por el banco. Los nuevos propietarios, sin embargo, mediante la contabilización del coste industrial, se esforzarán en vender los activos reales al público incluyéndolos en el precio cargado por los bienes y servicios, y puesto que el dinero equivalente de estos precios no existe, fracasarán en el intento o, como se suele decir, “sus negocios no irán bien.”

Esta porción del problema, si bien puede resultar desconcertante, puede ser enunciada de manera más corta. El actual sistema financiero reclama pago en dinero por la creación del dinero mismo. … Además de esta exigencia hecha por el banco por el uso de su dinero, el industrial, con mucha más razón, reclama pago por el uso de su planta y edificios reales; y también lo exige en dinero. Sin embargo, ni él ni el sistema bancario recrean el dinero necesario para hacer posible que este pago pueda ser hecho por el público. [2]

Esta deficiencia en el poder adquisitivo del consumidor se exacerba aún más por el hecho de que no todo el dinero que se emite para financiar la producción de capital se abre paso hacia el mercado de consumo como ingreso en manos de los consumidores, ya sea en el mismo periodo de tiempo en que los costes respectivos se están presentando para su liquidación, o ya sea en cualquier caso. Un determinado porcentaje del crédito emitido al productor y usado para la producción de capital se queda dentro del sistema del productor por un cierto periodo de tiempo, o por todo el tiempo, en tanto en cuanto es utilizado para extinguir deudas del productor en la cadena de producción. En otras palabras, aún cuando los bancos no necesitaran que el dinero que ellos adelantan para la producción de capital tuviera que serles devuelto, la suma de dinero usado para catalizar la producción de capital no produciría una suma equivalente de dinero en forma de ingresos del consumidor con el que pudieran satisfacerse todos los costes provenientes del funcionamiento y consumo del capital real. Como Douglas lo presentó una vez en una discusión con John Maynard Keynes:

[Existe] una cantidad grande de poder adquisitivo que es permanentemente retenida simplemente dentro del sistema productivo, y nunca sale al sistema del consumidor. [3]

El resultado final es que, aún cuando o incluso cuando la producción, incluyendo la producción de capital, es mantenida en una estado continuo de movimiento auto-repetitivo, el sistema industrial, bajo las convenciones normales financieras y de contabilidad, origina una disparidad significativa en el ritmo al que los precios finales están siendo generados en comparación con el ritmo al que los ingresos del consumidor son liberados. El sistema financiero no es autoliquidante por completo.

N. B.: A veces se objeta (en oposición directa, dicho sea de paso, con la primera objeción que hemos considerado antes) que esta disparidad, si bien existe, no tiene grandes consecuencias, o, incluso, constituye un estímulo necesario para la actividad económica ya que la deficiencia del poder adquisitivo del consumidor puede ser compensada, y es a menudo compensada (al menos en parte) mediante una incremento de la producción, especialmente de producción de capital, de tal forma que los ingresos distribuidos por medio de esta actividad productiva adicional pueden ayudar a cubrir la brecha subyacente sin al mismo tiempo incrementar el ritmo de flujo de precios finales en el mismo periodo de tiempo. Es verdad que la brecha puede ser cubierta de esta forma, pero existen dos problemas mayores con este método compensatorio que lo hace ser totalmente insatisfactorio.

En primer lugar, tratar de llenar consistentemente la brecha por medio de un incremento en la producción hace que sea más dificultoso cubrir la brecha en periodos sucesivos. Los costes de la nueva producción (a menos que se exporte, o sea pagada a costa de la cuenta pública y sin ninguna intención de recuperar los costes mediante un incremento de los impuestos) eventualmente termina filtrándose en los costes de los bienes de consumo, incrementando así los costes totales que deberán ser satisfechos si se quiere que el mercado de consumo quede despejado. Se necesita, pues, un incremento en el ritmo de nueva producción compensatoria en el siguiente periodo si se quiere mantener el equilibrio entre los precios finales y los ingresos. Puesto que los costes de la producción compensatoria adicional se manifestarán ellos mismos eventualmente en los costes de los bienes de consumo, el problema se va volviendo peor progresivamente. En otras palabras, el hecho de llenar la brecha con nueva producción requiere una producción incrementada exponencialmente si se quiere que el equilibrio se mantenga durante el largo plazo. Esto no es ni física ni financieramente (como han demostrado los sucesivos booms y depresiones económicas) sostenible. Tal y como John Maynard Keynes expresaba este asunto:

El consumo se satisface parcialmente con cosas producidas en la actualidad y en parte con las producidas previamente, es decir, con la desinversión. En la medida en que el consumo se satisfaga por esta última sobreviene una contracción de la demanda actual, ya que en la misma medida deja de tomar su cauce como parte del ingreso neto una fracción de los gastos presentes. Por el contrario, siempre que se produzca un objeto durante el período, con la intención de satisfacer el consumo posteriormente, se pone en movimiento una expansión de la demanda corriente. Ahora bien, toda inversión de capital está destinada a resolverse, tarde o temprano, en desinversión de capital. Por tanto, el problema de lograr que las nuevas inversiones de capital excedan siempre de la desinversión de capital en la medida necesaria para llenar la laguna que separa el ingreso neto y el consumo, presenta una dificultad creciente a medida que aumenta el capital. Las nuevas inversiones de éste sólo pueden realizarse como excedente de la desinversión actual del mismo, si se espera que los gastos futuros en consumo aumenten. Cada vez que logramos el equilibrio presente aumentando la inversión estamos agravando la dificultad de asegurar el equilibrio del mañana. [4]

En segundo lugar, sólo tiene sentido aumentar –en consideración al verdadero propósito de la asociación económica, es decir, el suministro de bienes y servicios, cuando, donde y en la medida en que sean requeridos– el ritmo de producción (incluyendo la producción de capital) siempre y cuando los bienes y servicios de consumo resultantes sean deseados por sí mismos. Cuando una sociedad ha alcanzado la fase de desarrollo económico físico que le permita suministrar todos los bienes y servicios que los consumidores puedan razonablemente usar con verdadero beneficio para ellos mismos (es decir, al servicio de su bienestar objetivo), no tiene sentido de ningún tipo implicarse en la creación de producción adicional simplemente con el fin de distribuir ingresos de tal forma que el mercado de consumo pueda quedar despejado. La economía no existe con el propósito de proporcionar empleo; es decir, la actividad económica no existe, en primer lugar, con el propósito de distribuir ingresos. En el mundo industrializado constituye el caso en la actualidad, como una cuestión de hecho (en contraposición a la teoría), que mucha de la producción incrementada, de la cual se confía que pueda ayudar a cubrir la brecha, no representa producción que sea deseada por sí misma. Tal y como lo dijo Douglas hace muchas décadas: “la producción con vistas al consumo se está convirtiendo en el objetivo menos importante de la industria.” [5] En lugar de constituir un complemento supuestamente necesario para la búsqueda de la estabilidad económica, semejante crecimiento económico febril representa un colosal despilfarro (o desnortamiento) del esfuerzo humano y de los recursos económicos.

En efecto, la importancia del descubrimiento del teorema A + B de Douglas, en tanto que se aplica a una sociedad industrializada, no puede ser pasado por alto. No hay ni un solo problema singular de la sociedad, con independencia de que sea primariamente de naturaleza económica, política, social, cultural, medioambiental o internacional, que no sea directamente causada, o exacerbada, o cuya solución satisfactoria no sea desbaratada, por esta brecha entre los precios y los ingresos, por este desequilibrio inherente en el sistema de funcionamiento financiero de la economía. El teorema A + B permanece como “el teorema vital sobre el que gira el futuro inmediato de la civilización.” [6]

-----

[1] Cf. C. H. Douglas, The New and the Old Economics (Sydney: Tidal Publications, 1973), 15.

[2] C. H. Douglas en C. H. Douglas y Dennis Robertson, “The Douglas Credit Scheme”, The BBC Listener IX, nº. 233 (Junio 1933): 1005.

[3] Testimonio presentado ante el Comité MacMillan de Finanzas e Industria. Cmd. 3897, vol. 1304 para 4478. Este flujo de poder adquisitivo (principalmente en forma de crédito al productor) al que Douglas se refería, se suma al flujo de precios sin que simultáneamente libere ningún ingreso al consumidor con el que poderse liquidar esos precios. Cf. C. H. Douglas y Dennis Robertson, “The Douglas Credit Sheme”, The BBC Listener IX, nº. 233 (Junio 1933): 1007:

“[Los pagos] relacionados con transacciones entre un productor y otro no distribuyen ingresos que sean equivalentes en el mismo periodo de tiempo con los precios que son generados mediante el mismo proceso.”

[4] J. M. Keynes, La Teoría General de la Ocupación, el Interés y el Dinero (Nueva York: Harcourt, Brace & World, Inc., 1964), 105.

[5] C. H. Douglas, The Monopoly of Credit, 4ª ed. (Sudbury, Inglaterra: Bloomfield Books, 1979), 13.

[6] C. H. Douglas, “A + B and the Bankers”, The New Age, Enero 22/29, 1925, n.p.